DCF法で企業価値を算定する非上場会社等の場合、株式の時価がマーケットで公開されていません。そこで、企業価値を算定するのはやや複雑となります。

DCF法で企業価値を算定する非上場会社等の場合、株式の時価がマーケットで公開されていません。そこで、企業価値を算定するのはやや複雑となります。

ここでは、オーソドックスな手法である、DCF法で算定する方法をご紹介します。

企業価値算定の手順

②FCFを予測する

③継続価値を求める

④FCFと継続価値をWACCで現在価値に割引き、事業価値を求める

⑤非事業資産を時価評価し、非事業価値を求める

⑥④の事業価値に⑤の非事業価値を加える

上記手順で企業価値を算定できます。

また、これに下記の⑦⑧を加えると、理論株価の算定も可能です。

⑧株式時価総額を発行済み株式総数で割る

以下、くわしくご説明します。

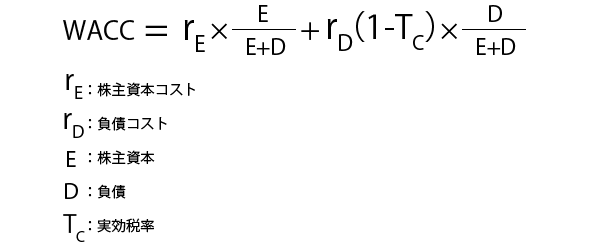

①WACCを計算する

WACCとは、加重平均資本コスト(Weightted Average Cost of Capital)のことです。

WACC(加重平均資本コスト)は次の式で算出します。

WACCについては、少々ややこしいので、くわしい説明は、こちらをごらんください。

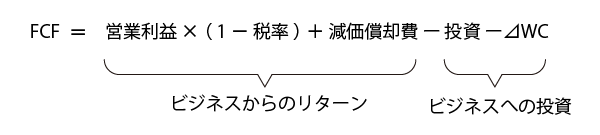

②FCFを予測する

フリーキャッシュフローは、次の式から算出します。

WCは、ワーキング・キャピタルのことで、以下の式で算出されます。

※ 買掛金等となります。

すなわち、フリーキャッシュフローは、ビジネスから得られるリターンからビジネスへの投資を控除したものとなります。

⊿WCは、成長にともなうワーキング・キャピタルを意味します。

具体例 5年間のフリーキャッシュフローを予測した表

| 1年目 | 2年目 | 3年目 | 4年目 | 5年目 | |

| ①営業利益 | 1000 | 1100 | 1200 | 1300 | 1400 |

| ②税金(税率40%) | 400 | 440 | 480 | 520 | 560 |

| ③税引後利益 | 600 | 660 | 720 | 780 | 840 |

| ④減価償却費 | 100 | 100 | 110 | 110 | 110 |

| ⑤投資 | 110 | 110 | 120 | 120 | 120 |

| ⑥売上債権 | 200 | 220 | 240 | 260 | 280 |

| ⑦在庫 | 50 | 55 | 60 | 65 | 70 |

| ⑧支払債務 | 150 | 160 | 170 | 180 | 190 |

| ⑨WCワーキングキャピタル

(⑥+⑦—⑧) |

100 | 120 | 130 | 145 | 160 |

| ⑩⊿WCワーキングキャピタル増減額 | 20 | 10 | 15 | 15 | |

| FCFフリーキャッシュフロー

(③+④-⑤-⑩) |

590 | 630 | 700 | 755 | 815 |

FCFの厳密な計算

FCFを計算する際、上記では営業利益を使用していますが、厳密に計算する場合、EBITを使用します。

EBITとは、Earnings Before Interest and Taxの略で、利払前税引前当期純利益をいいます。

営業利益に近いので、簡便に計算する際は、上記のように営業利益を用います。

また、減価償却費をプラスするのは、減価償却費は現実に支出されていないため、キャッシュ(現金)という点で考えると控除した分を戻すべきといえるからです。

もっとも、現実に支出されていない費用は他にも存在します(引当金など)。

そのため、厳密にFCFを計算する場合、減価償却費を含めた「非資金支出費用」を加えることになります。

減価償却費はこの「非資金支出費用」の代表的なものであり、簡便にFCFを計算する場合に使用します。

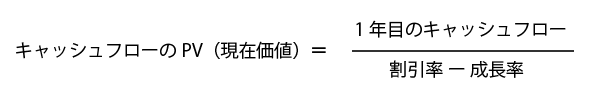

③継続価値を求める

企業価値は、将来生み出されるフリーキャッシュフローを現在価値に割り引くことによって求めることができます。

上の例では、5年間のフリーキャッシュフローを予測しました。

しかし、未来永劫にわたってフリーキャッシュフローを正確に予測することは不可能です。

そこで、企業価値の算定にあたっては、一定期間経過時点における、企業の継続価値を予測します。

継続価値とは、収支予想期間の最終年度での会社の価値といえます。終始予想期間以降のフリーキャッシュフローは、永遠に一定の割合で増加すると考えます。

例えば、5年間の収支を予測し、それ以降は毎年1%フリーキャッシュフローが増加するなどです。

割増永久年金型のキャッシュフローの現在価値を求める式は下記のとおりです。

上記公式について、くわしくはDCF法の基本をごらんください。

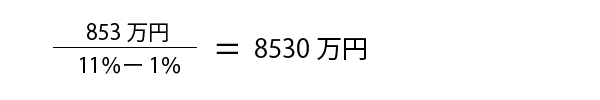

この式から、継続価値を求める式は次のとおりとなります。

例えば、WACCが11%、FCFの成長率が1%、予測期間の翌年のFCFが853万円の場合、継続価値は、8530万円となります。

④FCFと継続価値をWACCで現在価値に割引き、事業価値を求める

ここまでで予測した将来のキャッシュフローの合計を資本コスト(WACC)で割引くことで、現在価値を算出します。上の例では、下記のとおり、事業価値は7682万円となります。

| 1年目 | 2年目 | 3年目 | 4年目 | 5年目 | |

| FCFフリーキャッシュフロー | 590 | 670 | 720 | 785 | 845 |

| 継続価値 | 8530 | ||||

| 合計FCF | 590 | 670 | 720 | 785 | 9375 |

| FCFの現在価値(事業価値)

WACC11% |

7682 | ||||

なお、現在価値に割り引くとき、実務上、エクセル等のスプレッドシートでNPV関数を使用します。

⑤非事業資産を時価評価し、非事業価値を求める

④までで事業価値を算定できました。

しかし、通常企業には、現金や投資有価証券などの遊休資産(非事業資産)が存在します。

そのため、これを時価評価する必要があります。

⑥④の事業価値に⑤の非事業価値を加える

事業価値に非事業価値を加える事で企業価値を算定できます。上の例で、例えば、現金が500万円あるとき、企業価値は8182万円となります。

7682+500=8182

企業価値を算出するためのエクセルフォーマットを無料でダウンロードできます。

こちら「経営コンサルティング関連書式集」からどうぞ。