CAPMとは、Capital Asset Pricing Model(資本資産価格モデル)の頭文字を取った略語であり、株主資本コストを算出するための理論の一つです。

CAPMは、企業価値評価の割引率として使用されるWACCの構成要素である株主資本コスト(rE)を計算するために利用されています。

ここでは、CAPMの意味や計算式について、MBAホルダーである弁護士がわかりやすく解説します。

ビジネスパーソンの方々のご参考になれば幸いです。

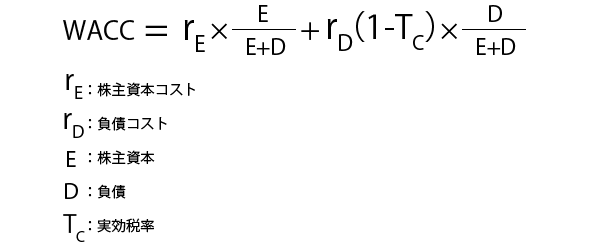

DCF法において、フリー・キャッシュフローを現在価値に割引く割引率は、加重平均資本コスト(WACC))を使用します。

なお、WACCについてくわしくはこちら「WACC(加重平均コスト)とは」をごらんください。

なお、WACCについてくわしくはこちら「WACC(加重平均コスト)とは」をごらんください。

上記の式のパラメータにおいて、最も算出するのが難しいのが株主資本コストです。

この算出には、はっきり言って正解はないと思えます。

CAPMとは?

CAPMとは、Capital Asset Pricing Model(資本資産価格モデル)の頭文字を取った略語であり、株主資本コスト※( rE )を算出するための理論の一つです。

※株主資本コストとは、企業の資金調達のコストのうち、株主から出資を受けて調達した資本に対するコストのこと。

CAPMは「キャップエム」と読みます。

CAPMは、リスクが高い資産ほど、投資家が期待する収益率は高くなるという考え方を定量的に表したものです。

よりわかりやすくいえば、ハイリスク・ハイリターンの考え方と言えます。

CAPMが必要な理由とは?

ファイナンスの世界では、企業価値の評価が重要となります。

CAPMは、企業価値評価の割引率として使用されるWACCの構成要素である株主資本コスト(rE)を計算するために利用されています。

WACCとは、加重平均資本コストであり、英語の「Weighted Average Cost of Capital」の略です。

WACCは、次の計算式で求めます。

CAPMは、上の式で使用されている、株主資本コストのことです。

CAPMの計算式

CAPMの計算式は次のとおりです。

以下、上の式の要素について、説明いたします。

| 指標名 | 説明 |

| リスクフリー・レート(R(f)) | リスクフリー・レートは、10年物国債利回りを使うのが一般的である。

|

| ベータ(β) | ベータは、個別資産の市場全体(マーケット・ポートフォリオ。TOPIXなど)に対する感応度をいう。

ベータは、ブルームバーグなどのサイトで、値が公開されている。 対象会社が非上場会社の場合、類似公開会社のベータ(β)を参考とする。 |

| マーケット リスク プレミアム(R(p)) |

投資家が期待する株式に対するリスクプレミアム。

マーケット・リスク・プレミアムは、投資家が資金を安全な(リスクフリー)資産から、リスク資産に向ける際に要求する超過収益率のことを意味している。マーケット・ポートフォリオ(TOPIXなど)の期待利回りから無リスク資産の利回り(国債利回りなど)を差し引いて求める。 すなわち、国債よりどれだけ高い利回りを提供できるかを示すものである。 |

株主資本コストを具体例で計算

仮に、国債の利回りが2%、マーケット・リスク・プレミアムが4%であるとすると、β=1.5の資産の期待利回りは、以下のようになります。

ここで注意が必要なのは、この8%は、これくらいのリスクを取れば8%程度の利回りが期待されているにすぎず、この利回りが保証されているわけではないということです。

CAPMやWACCを使って、企業価値を算定する方法については、次のページをご覧ください。