執筆者

弁護士 宮崎晃

保有資格 / 弁護士・MBA・税理士・エンジェル投資家

M&Aなどでは、企業の価値を適切に算定する必要があります。

M&Aなどでは、企業の価値を適切に算定する必要があります。

企業価値を定量的に算定する方法としては、1つの決定的な正解があるわけではなく、さまざまな手法があります。

ここでは、代表的な3つの手法について、MBAホルダーでもある弁護士がご紹介します。

| 手法 |

インカム・アプローチ |

マーケット・アプローチ |

コスト・アプローチ |

| 特徴 |

将来の収益(利益やキャッシュフロー)を推計し、現在価値に換算する。

収益還元法やDCF法がある。

収益還元法は、収益を、その収益の大きさに見合った割引率で現在価値に割り引く方法。

DCF法は、将来のキャッシュフローをそのキャッシュフローのリスクの大きさに見合った割引率で割り引く方法。

DCF法については、WACC法とAPV法があります。WACC法について、詳しくはこちら「DCF法で企業価値を算定する」をご覧ください。 |

市場で取引されるとしたら、いくらの価値がつくか、という視点で考える方法。

非上場企業の場合、上場している類似会社や類似業種の株価から類推する。これをマルチプル法と言います。

マルチプル法について、詳しくはこちら「マルチプル法〜簡単に企業価値を算出する方法〜」をご覧ください。 |

B/Sの資産側に着目し、それぞれの資産を取得した際のコスト(又は時価)を積み上げていく視点で考える方法。

資産側の総額から負債額を引いたネットの額が企業価値となる。

そのためネットアセット・アプローチとも呼ばれる。

簿価で評価する方法と時価で評価する方法(時価純資産法)がある(通常は時価を用いる。)。 |

| メリット |

将来の収益獲得力を企業価値に反映させやすい。

さまざまなシナリオに基づく企業価値評価ができる。

買収形態や資金調達方法の違いによる節税効果を反映できる。 |

限られた情報源の中で手間を掛けずに算出できる。

指標によっては(PSRなど)赤字企業であっても価値が計算できる。 |

一定時点の純資産を評価したい場合に適にしている。 |

| デメリット |

項目の多くが算定者の主観になる可能性がある。

計算が複雑で時間がかかる。 |

将来企業がいくらキャッシュを稼ぐかという要素が入りにくい。

企業ごとの会計基準の違いに影響を受ける。 |

将来企業がいくらキャッシュを稼ぐかという要素が入りにくい。 |

| 活用例 |

一般的に活用 |

ベンチャー企業等 |

不振企業、近い将来の精算を視野に入れた企業 |

| 評価の

ポイント |

キャッシュフローを予測するために、業界環境等の定性的な要因との整合性のチェックが不可欠。

企業価値算定の場合、キャッシュフローの予測期間は実務上5〜10年。

非事業資産(特にキャッシュ)の見積もりがポイント。 |

比較対象企業の選定がポイント。 |

適切な時価が算定できない資産の査定がポイント。 |

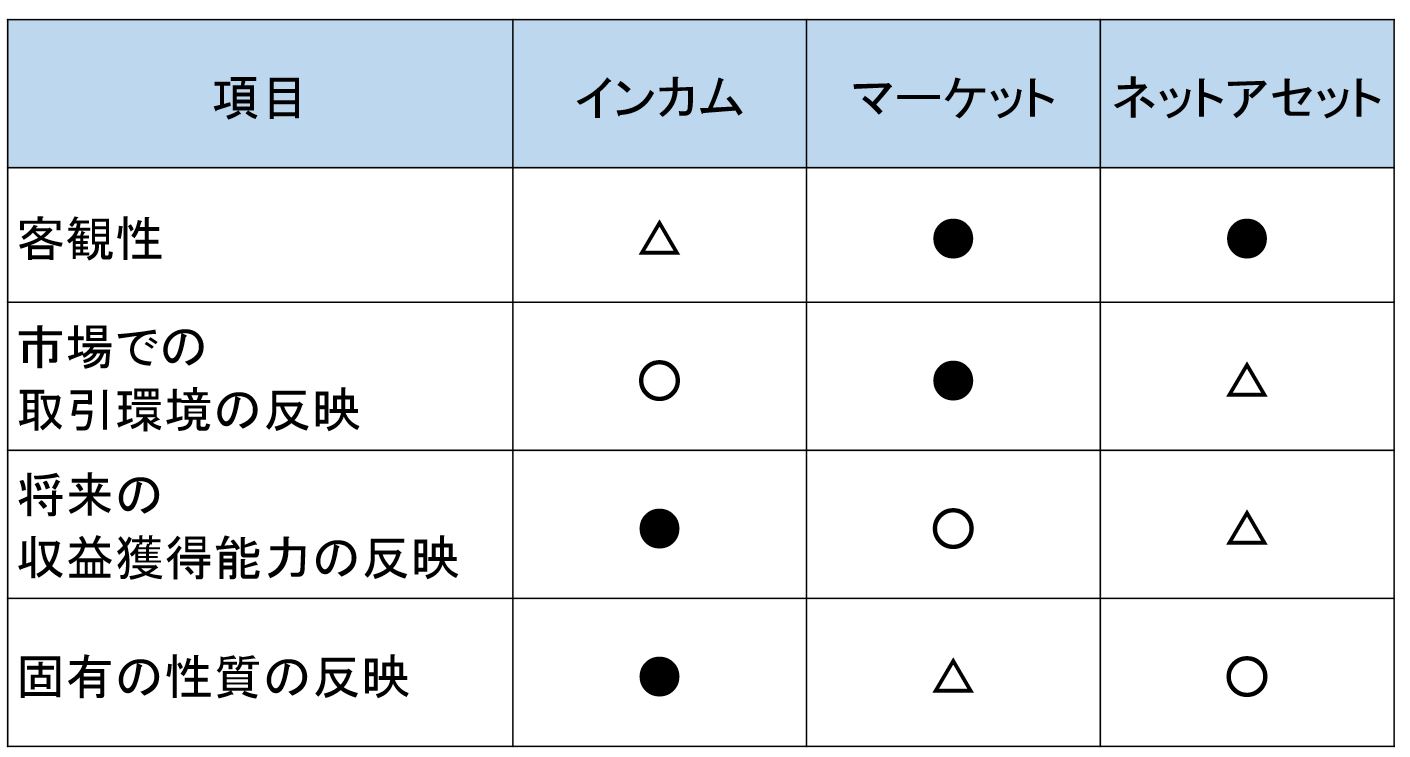

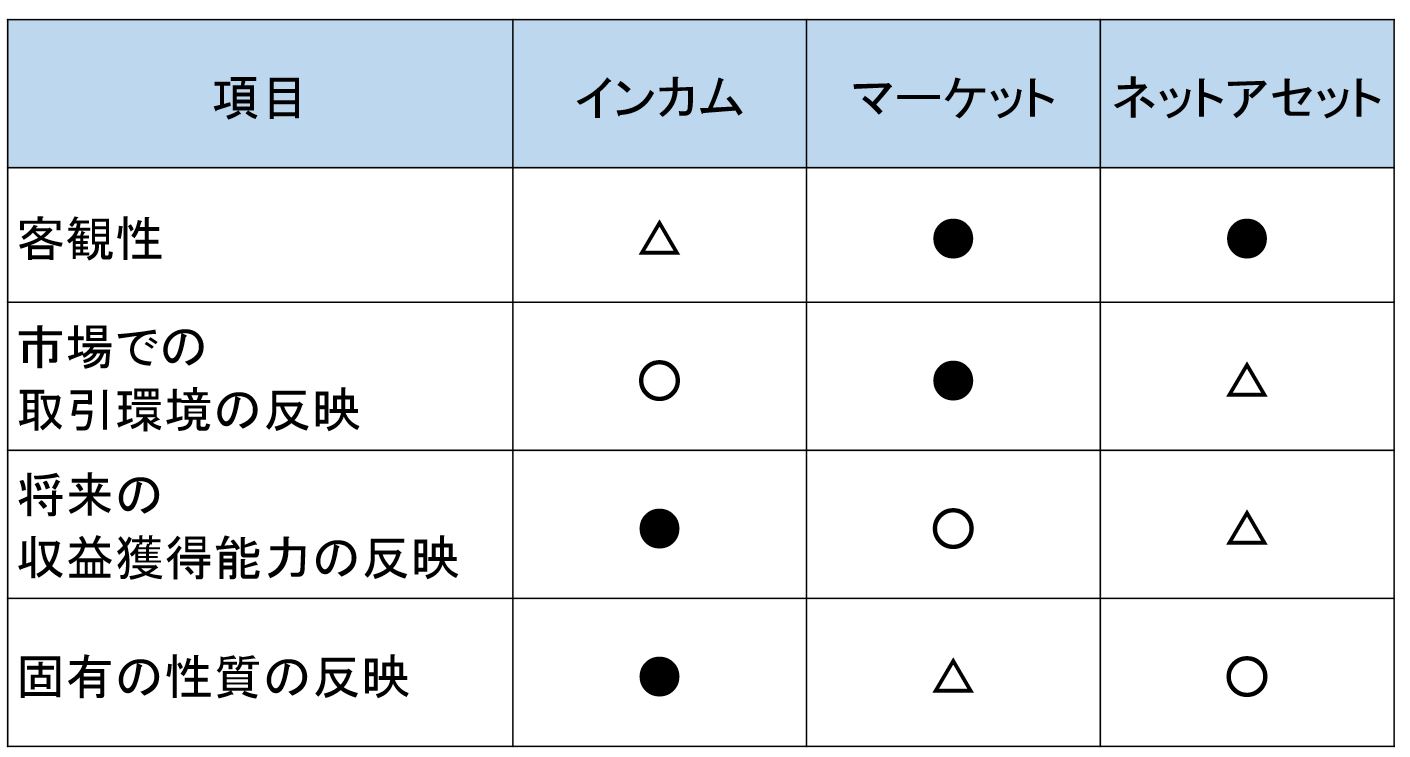

評価アプローチの一般的な特徴について

下記は各評価アプローチ及び評価方法を選定するにあたり、ポイントとなると思われる各アプローチの特徴です。

●:優れている ○:やや優れている △:問題となるケースもある

-

弁護士 西村裕一 ファイナンス

弁護士 西村裕一 ファイナンス 企業にとって現在資金繰り対策が急務です。手元流動性という指標を参考に、自社にどの程度のキャッシュを確保していくのか、そのために銀行の融資交渉や売掛金の回収、家賃の支払猶予などの交渉を行っていく必要があ...

[記事全文]

-

弁護士 宮崎晃 ファイナンス

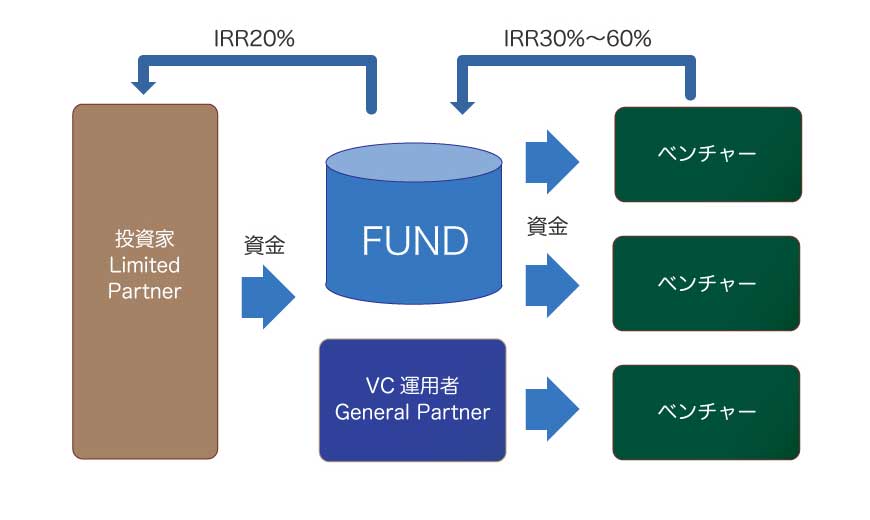

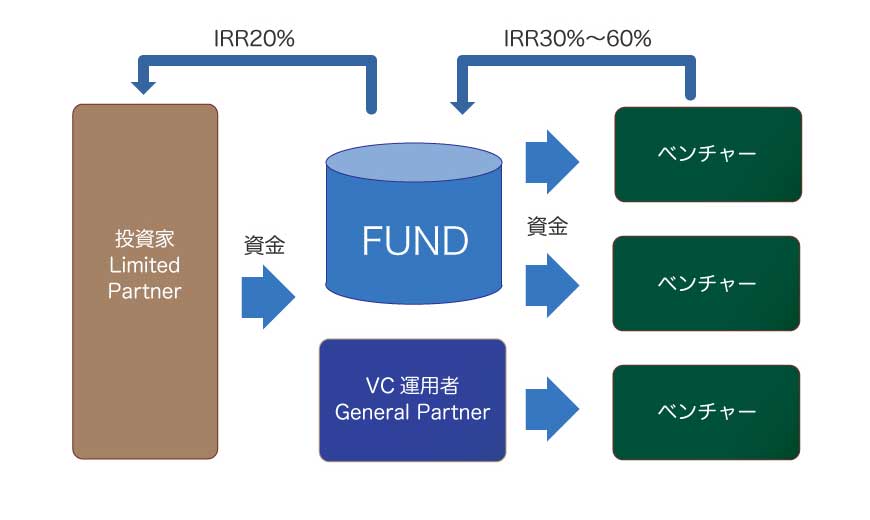

弁護士 宮崎晃 ファイナンス 通常、ベンチャーにとって、証券取引所への上場(IPO)が大きな目標となります。上場までにベンチャーは4つのステージを経ます。 創業して初期の企業は、「シード」(種)や「アーリー」などと呼...

[記事全文]

-

弁護士 宮崎晃 ファイナンス

弁護士 宮崎晃 ファイナンス DCF法において、フリー・キャッシュフローを現在価値に割引く割引率は、加重平均資本コスト(WACC))を使用します。上記の式のパラメータにおいて、最も算出するのが難しいのが株主資本コストです。この算出...

[記事全文]

-

弁護士 宮崎晃 ファイナンス

弁護士 宮崎晃 ファイナンス M&Aなどでは、企業の価値を適切に算定する必要があります。企業価値を定量的に算定する方法としては、DCF法が代表的ですが、将来のフリー・キャッシュ・フローやWACCなど、複雑な予測が必要です。マルチプ...

[記事全文]

-

弁護士 宮崎晃 ファイナンス

弁護士 宮崎晃 ファイナンス M&Aなどでは、企業の価値を適切に算定する必要があります。企業価値を定量的に算定する方法としては、1つの決定的な正解があるわけではなく、さまざまな手法があります。ここでは、代表的な3つの手法について、...

[記事全文]

-

弁護士 宮崎晃 ファイナンス

弁護士 宮崎晃 ファイナンス DCF法で企業価値を算定する非上場会社等の場合、株式の時価がマーケットで公開されていません。そこで、企業価値を算定するのはやや複雑となります。ここでは、オーソドックスな手法、DCF法で算定する方法をご...

[記事全文]

-

弁護士 宮崎晃 ファイナンス

弁護士 宮崎晃 ファイナンス 資本コストは、債権者へのコストと株主へのコストを加重平均することで計算できます。WACCは、株主資本コストと負債コストをそれぞれの時価で加重平均するということです。企業この値を上回る利益を上げてはじめ...

[記事全文]

-

弁護士 宮崎晃 ファイナンス

弁護士 宮崎晃 ファイナンス 買収のような場面では結局いくら支払うこととなるかを把握することが重要です。支払うこととなるトータルの金額を把握するためにネット・デットをプラスします。企業価値の算定は、上場企業の場合、マーケットが価格...

[記事全文]

-

弁護士 宮崎晃 ファイナンス

弁護士 宮崎晃 ファイナンス 企業は投資なくしては、企業価値を高めることはできません。投資の判断は、経営において最重要といえます。企業が投資の意思決定を行なう際の判断手法としては、正味現在価値(NPV)法と、内部収益率(IRR)を...

[記事全文]

-

弁護士 宮崎晃 ファイナンス

弁護士 宮崎晃 ファイナンス 事業の価値も、DCF法を使って、その事業が将来生み出すキャッシュフローの現在価値として計算できます。予測には予測可能な期間の各年度のキャッシュフローとそれ以降の期間の価値に分け、その合計値として算出す...

[記事全文]

-

弁護士 宮崎晃 ファイナンス

弁護士 宮崎晃 ファイナンス 資産(例えば、賃貸マンション、工場、債権)の金銭的価値は、それらが将来生み出すキャッシュフローの現在価値(PV)の総和となります。資産の金銭的価値を、それらが将来生み出すキャッシュフローの現在価値とし...

[記事全文]

-

弁護士 宮崎晃 ファイナンス

弁護士 宮崎晃 ファイナンス ファイナンスとは、企業がどのように資金を調達し、どのように 資金を運用していったらよいのかを考える経営学の一分野です。ファイナンスで学ぶことは「もの」の価値を評価して価格をつける技法で、ファイナンスで...

[記事全文]

M&Aなどでは、企業の価値を適切に算定する必要があります。

M&Aなどでは、企業の価値を適切に算定する必要があります。