M&Aなどでは、企業の価値を適切に算定する必要があります。

企業価値を定量的に算定する方法としては、DCF法が代表的ですが、将来のフリー・キャッシュ・フローやWACCなど、複雑な予測が必要です。

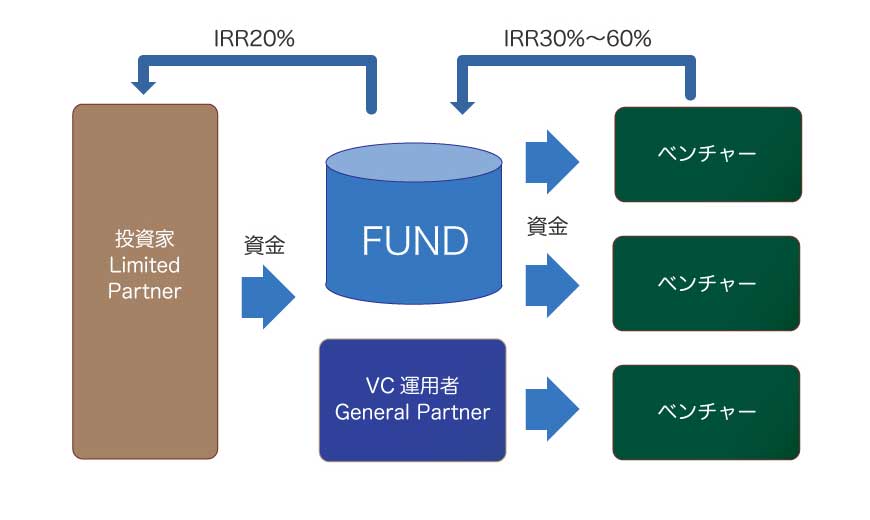

ベンチャー・キャピタルなど、企業価値算出を日常的に行うビジネスの現場では、PER、PBR、EBITDA倍率などの倍数を用いて、ごく簡単な計算で企業価値を算出しています。

ここでは、このマルチプル法と呼ばれる手法について、MBA弁護士がご紹介します。

マルチプル法のプロセス

マルチプル法は、以下のプロセスで行います。

①評価対象企業に類似した企業を複数選定する。

②類似企業の企業価値が、当期利益などの特定の指標の何倍になっているか(マルチプル)を計算し、平均を求める。

③評価対象企業の特定指標に②で求めたマルチプルを乗じる。

④評価対象企業の企業価値を求める。

留意点

マルチプル法で、特に注意しなければならいのは、①の類似企業の選定です。

マルチプル法で、特に注意しなければならいのは、①の類似企業の選定です。

選定にあたっては、業種だけではなく、企業のビジネスの特徴、成長性など、本質的な類似企業であるか否かに着目しなければなりません。

収益構造が大きく異なったり、成長性に違いがあったりすれば、正しい企業価値を測定できません。

指標の選択

マルチプル法で使用され得る指標は、以下のものが代表的です。

EBIT

Earnings Before Interests and Taxの略で利払前、税引前利益を意味する。

「イービット」と呼ばれる。

EBITDA

Earnings Before Interests,Tax,Depreciation and Amortizationの略で利払前、税引前、償却前利益を意味する。

「イービット・ディーエー」や「イービッダー」などと呼ばれる。

PER

Price Earnings Ratioの略で、株価収益率のこと。

株価/一株当たり利益

PBR

Price Book-value Ratioの略で、株価純資産倍率のこと。

株価/一株当たり純資産額

マルチプル法を適用する場合、単一のマルチプルに頼るのではなく、複数のマルチプルによって企業価値を算出する方が望ましいです(たとえば、EBITDA倍率とPERなど)。

マルチプル法を適用する場合、単一のマルチプルに頼るのではなく、複数のマルチプルによって企業価値を算出する方が望ましいです(たとえば、EBITDA倍率とPERなど)。

なぜなら、それぞれの計算結果が大きく異なった場合、類似企業の選び方に問題がなかったか、会計方針の違いが影響していないか、などを検討するきっかけとなるからです。

なお、筆者としては、上記のうち、EBITDA倍率をおすすめします。

EBITDAは、減価償却前の利益なので、会計基準のちがいや資本構成の影響を受けにくいという利点があるからです。

EBITDA倍率とは、企業価値がEBITDAの何倍かを示すものです。

EBITDA倍率=企業価値(株式時価総額+ネット・デット)/EBITDA(営業利益+減価償却費)