ベンチャー企業とは

昨今、ベンチャー企業という単語をよく耳にしますが、人によって使い方がさまざまです。

昨今、ベンチャー企業という単語をよく耳にしますが、人によって使い方がさまざまです。

そのため、まず、

「ベンチャー企業」のイメージを明確にするため、

ここでは

「今までとはまったく違った(イノベーティブな)ビジネスのやり方を志向する企業」

と定義したいと思います。

したがって、「単に起業して自分で事業をやっている中小企業」とは異なります。

つまり、単なる中小企業ではなく、今までなかった革新的な技術やサービスの提供を志向する企業や、今 までと比べてコストが何分の1にもなるサービスを志向する企業をベンチャー企業といいます。

なお、ベンチャー企業は、実は和製英語です。アメリカでは、日本でいうベンチャー企業は「Start Up」 と呼ばれています。

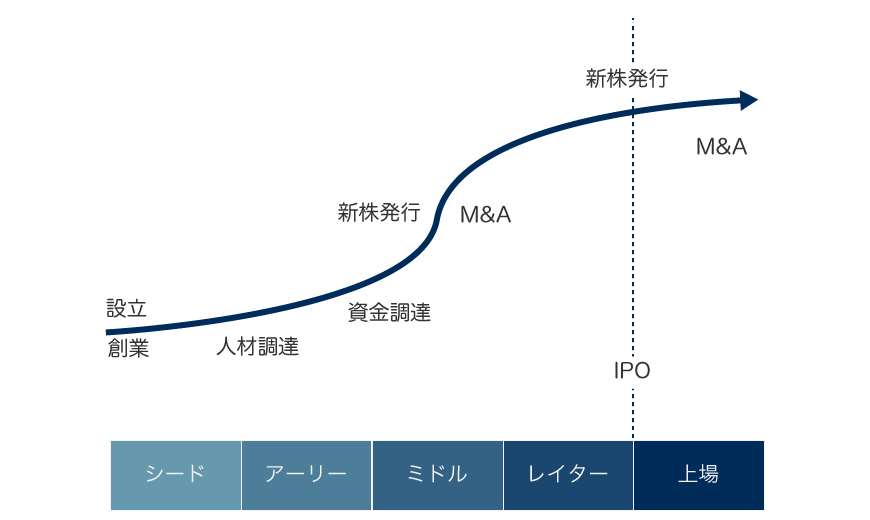

ベンチャーのライフサイクル

通常、ベンチャーにとって、証券取引所への上場(IPO)が大きな目標となります。

※IPO とは、「Initial Public Offering」の略で、未上場企業が証券取引所に上場し、投資家に株式を取得させることをいいます。

上場までにベンチャーは4つのステージを経ます。

創業して初期の企業は、「シード」(種)や「アーリー」などと呼ばれます。

その後、「ミドル」となり、上場直前を「レイター」ステージと呼びます。

上場までには、ストックオプションの発行、新株発行(増資)、借入れなどによる資金調達を行います。

また、事業譲渡、合併、会社分割などのいわゆる M&A が想定されます。

ベンチャーの資金調達方法

ベンチャーが資金を調達する方法としては、次のものがあげられます。

創業前

- 自己資金(自分の預貯金)

- 親族や友人からの調達

- 個人投資家(エンジェル※)

※エンジェルとは、起業家に対し、個人の資産を使って出資する個人投資家のことをいいます。

創業初期

- ベンチャーキャピタル(VC)

- 事業会社からの借入れ

- 公的機関からの借入れ

- 銀行からの借入れ

- 地方自治体からの借入れ

- 民間の企業資金制度

ここでは、資金調達において特に重要な持株比率と、上記のうち、ベンチャーキャピタル(VC)、事業会 社からの借入れ、親族や友人からの調達について説明します。

なお、その他の資金調達先についての詳細な説明はこちらをごらんください。

持株比率の重要性

ベンチャーの発展には事業資金が必要です。

しかし、外部からの出資があまりに大きいと、創業者の持株比率が少なくなってしまいます。これを希薄化(ダイリューション Dilution)といいます。

持株比率が少ないとせっかく起業したとしても、株主総会における議決権の割合が低下するため、経営をコントローすることができなくなるおそれがあります。

法律上、持株比率と行使できる権利は以下のとおりです。

持ち株比率が 1%を超える株主に認められている権限

取締役会設置会社における株主総会の議案請求権(定款で定めがない限り、6 か月以上の保有が必要)(会 社法 303 条 2 項)

持ち株比率が 3%を超える株主に認められている権限

株主総会の招集請求権(定款で定めがない限り、6 か月以上の保有が必要)(会社法 297 条 1 項) 会計帳簿の閲覧及び謄写請求権(会社法 433 条 1 項)

持ち株比率が 33.4%(3 分の 1)を超える株主に認められている権限

株主総会の特別決議を単独で否決する権限

持ち株比率が 50%(2 分の 1)を超える株主に認められている権限

株主総会の普通決議を単独で可決する権限(会社法 309 条 1 項)

→ 取締役の選任、解任をはじめとして、会社の意思決定のほとんどを自ら行うことができる。

持ち株比率が 66.7%(3 分の 2)を超える株主に認められている権限

株主総会の特別決議を単独で可決する権限(会社法 309 条 2 項) 以下のようなものが挙げられます。

- 定款の変更

- 自己株式の取得に関する事項の決定

- 募集株式の募集事項の決定

- 事業譲渡

- 合併や会社分割といった組織変更の決定

また、ダイリューションの法律以外のリスクとしては以下のものがあげられます。

- 創業者、経営陣のモチベーションが維持しにくい。

- 経営陣のコミットメント度合いが疑われやすくなり、新規投資家に不要な疑念を抱かれる。

- IPO 時に障害となる可能性がある(流動株比率が大きくなることを嫌がる傾向)。

したがって、経営陣はダイリューションを防ぐことが重要です。

ベンチャーキャピタル(VC)について

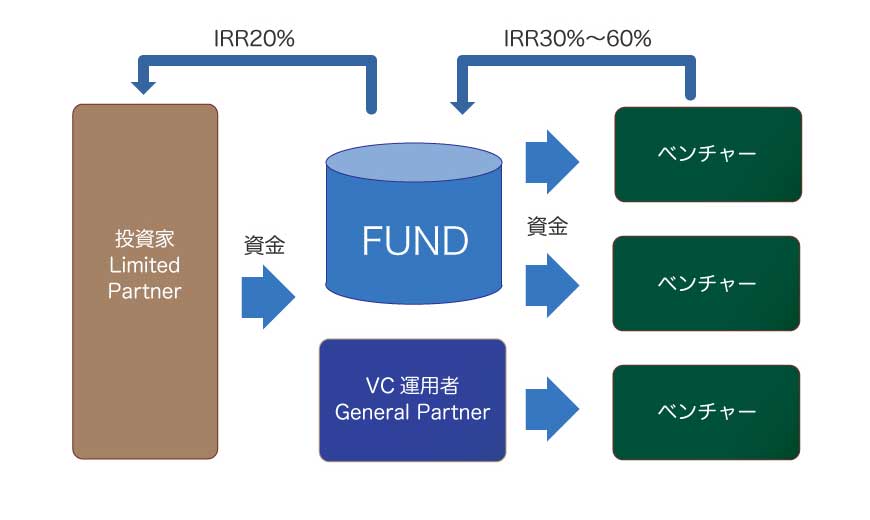

ベンチャーキャピタル(VC:Venture Capital)とは、ハイリターンを狙って主にベンチャー企業などの高い成長率を有する未上場企業に対して投資を行う投資会社(投資ファンド)をいいます。

投資のパターンとしては

①投資家から資金を集めて、投資事業組合(ファンド)を設立し、VC がそのファンドマネージャーとし て未上場企業に投資するパターンと

②自己資金を未上場企業に投資するパターン

とがあります。

VC が目標とする IRR(内部収益率:リターンの率)は、30%から60%といわれています。

通常、アーリーステージで60%、レイターステージで30から40%が多いようですが、ファンドによ って要求するリターン率が異なります。

他方、パターン①の場合の、投資家の IRR は20%程度といわれています。

VC のリターンの要求水準は高いように見えますが、そもそもベンチャーの成功率が決して高くはないことを考慮すると、当然とも考えられます。

なお、VC は、担当者がベンチャーの取締役会等に参加して、経営陣に対して指導を行うことがあります。 もっとも、的確な経営指導を行い、ベンチャーの成功に貢献できる VC は限られているようです。

事業会社について

ベンチャーが出資によって資金調達をする方法としては、VC のほか、事業会社もあります。 どちらがベンチャーにとって有利かは具体的な状況しだいですので一概には言えません。

一般的に事業会社からの出資を受けるメリットとデメリットを整理すると下表のようになります。

| メリット | デメリット |

|---|---|

|

|

家族・友人について

家族や友人から出資を受けようとする場合について、リスクと対応策をご紹介します。

| リスク | 弁護士の対応 | |

|---|---|---|

| 家族 |

|

|

| 友人 |

|

|