弁護士法人デイライト法律事務所 代表弁護士

M&Aなどでは、企業の価値を適切に算定する必要があります。

M&Aなどでは、企業の価値を適切に算定する必要があります。

企業価値を定量的に算定する方法としては、1つの決定的な正解があるわけではなく、さまざまな手法があります。

ここでは、代表的な3つの手法について、MBAホルダーでもある弁護士がご紹介します。

| 手法 | インカム・アプローチ | マーケット・アプローチ | コスト・アプローチ |

| 特徴 | 将来の収益(利益やキャッシュフロー)を推計し、現在価値に換算する。

収益還元法やDCF法がある。 収益還元法は、収益を、その収益の大きさに見合った割引率で現在価値に割り引く方法。 DCF法は、将来のキャッシュフローをそのキャッシュフローのリスクの大きさに見合った割引率で割り引く方法。 DCF法については、WACC法とAPV法があります。WACC法について、詳しくはこちら「DCF法で企業価値を算定する」をご覧ください。 |

市場で取引されるとしたら、いくらの価値がつくか、という視点で考える方法。

非上場企業の場合、上場している類似会社や類似業種の株価から類推する。これをマルチプル法と言います。 マルチプル法について、詳しくはこちら「マルチプル法〜簡単に企業価値を算出する方法〜」をご覧ください。 |

B/Sの資産側に着目し、それぞれの資産を取得した際のコスト(又は時価)を積み上げていく視点で考える方法。

資産側の総額から負債額を引いたネットの額が企業価値となる。 そのためネットアセット・アプローチとも呼ばれる。 簿価で評価する方法と時価で評価する方法(時価純資産法)がある(通常は時価を用いる。)。 |

| メリット | 将来の収益獲得力を企業価値に反映させやすい。

さまざまなシナリオに基づく企業価値評価ができる。 買収形態や資金調達方法の違いによる節税効果を反映できる。 |

限られた情報源の中で手間を掛けずに算出できる。

指標によっては(PSRなど)赤字企業であっても価値が計算できる。 |

一定時点の純資産を評価したい場合に適にしている。 |

| デメリット | 項目の多くが算定者の主観になる可能性がある。

計算が複雑で時間がかかる。 |

将来企業がいくらキャッシュを稼ぐかという要素が入りにくい。

企業ごとの会計基準の違いに影響を受ける。 |

将来企業がいくらキャッシュを稼ぐかという要素が入りにくい。 |

| 活用例 | 一般的に活用 | ベンチャー企業等 | 不振企業、近い将来の精算を視野に入れた企業 |

| 評価の

ポイント |

キャッシュフローを予測するために、業界環境等の定性的な要因との整合性のチェックが不可欠。

企業価値算定の場合、キャッシュフローの予測期間は実務上5〜10年。 非事業資産(特にキャッシュ)の見積もりがポイント。 |

比較対象企業の選定がポイント。 | 適切な時価が算定できない資産の査定がポイント。 |

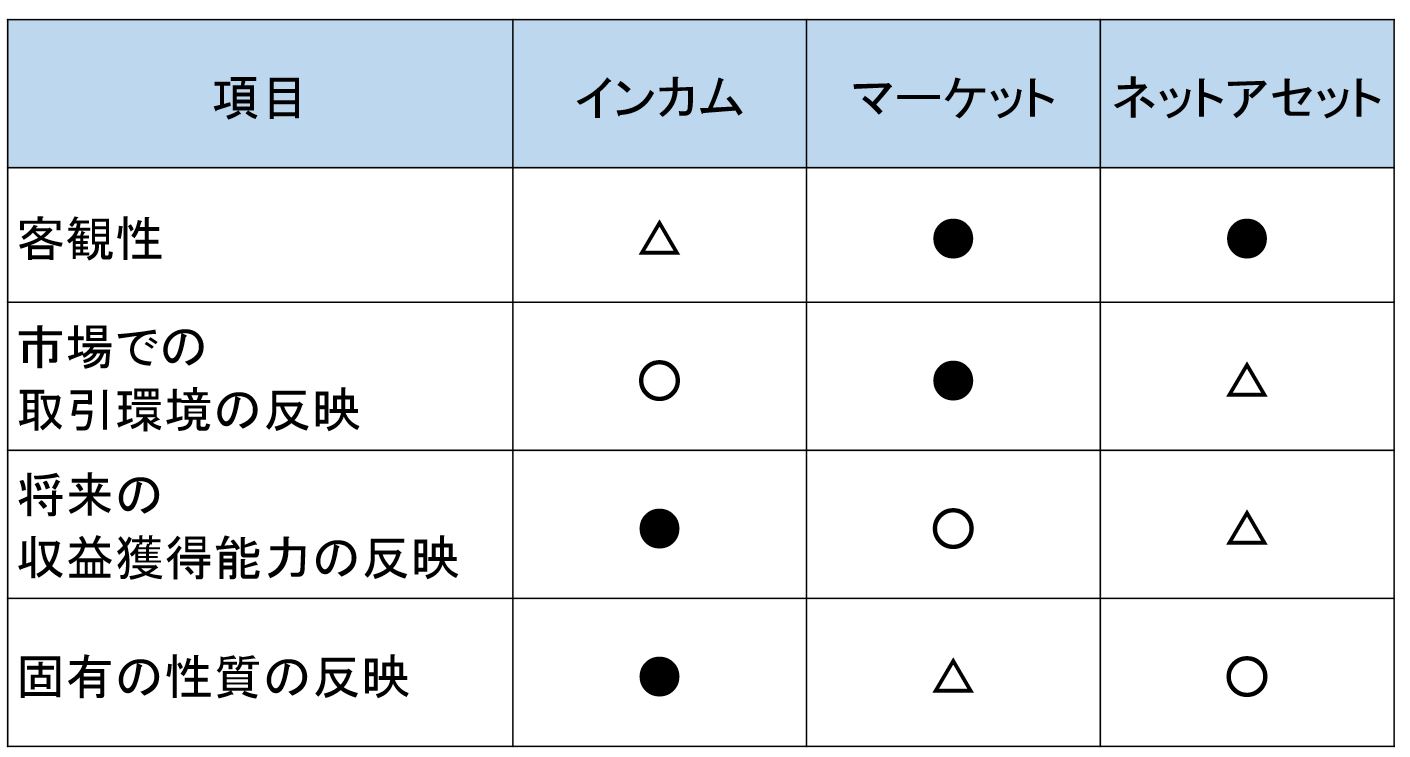

評価アプローチの一般的な特徴について

下記は各評価アプローチ及び評価方法を選定するにあたり、ポイントとなると思われる各アプローチの特徴です。

●:優れている ○:やや優れている △:問題となるケースもある