弁護士法人デイライト法律事務所 パートナー弁護士

事業承継とは、経営者がこれまでに築き上げてきた会社を、後継者に引き継ぐことをいいます。

事業承継を円滑に進めることで、経営者が心血を注いで育ててきた事業を、次世代へと受け継いでいくことができます。

一方、事業承継が上手くいかないと、本業自体は順調でも、廃業せざるを得なくなることもあります。

中小企業が多い日本では、事業承継を円滑に進めることが急務となっており、国も税制などの面で事業承継を支援しています。

こうした仕組みを上手く活用し、現経営者が経営を続けられなくなる前に、事業承継を進めておくことが大切です。

今回の記事では、事業承継について、事業承継の重要性、種類、メリット・デメリット、手順、手法などについて解説し、事業承継税制についても取り上げていきます。

事業承継についての相談窓口についても紹介しておりますので、事業承継に関心がおありの方は、ぜひご一読ください。

目次

事業承継とは?わかりやすく解説

事業承継の意味

事業承継(じぎょうしょうけい)とは、事業を後継者に引き継ぐことをいいます。

事業承継で引き継ぐものには、主に次のようなものがあります。

- 経営(人) 経営権、後継者の選定、後継者教育など

- 資産 株式、工場・機械設備などの事業用資産、資金、借入れ債務

- 知的資産 経営理念、技術やノウハウ、経営者としての信用、取引先との人脈、顧客情報、特許権・商標権などの知的財産権、許認可等

事業承継と事業継承の違い

事業承継と似た言葉に、「事業継承」があります。

「事業承継」と「事業継承」は、どちらも事業を後継者に引き継いでいくという意味をもっています。

ただ、承継と継承には、次のような違いもあります。

- 承継は、地位や身分、精神、仕事、事業などの抽象的・精神的なものを受け継ぐという意味が強くなる

- 継承は、権利や財産、義務といった形のあるもの、具体的なものを受け継ぐという意味が強くなる

このように、承継と継承には、受け継ぐものについての違いがあります。

事業の引継ぎでは、事業自体をはじめとし、経営理念や信用などの抽象的なものも受け継ぐことになるので、「事業承継」の言葉が用いられることが多いです。

ただ、「承継」と「継承」の使い分けは厳格なものではありませんので、「事業継承」と言っても間違いと言い切れるものではありません。

事業承継の重要性

事業承継は、中小企業にとって、企業の存続がかかった大変重要なものです。

事業承継に失敗する、後継者を見つけられず事業承継ができなくなる、といったことになると、それまで業績が良かった会社でも、事業停止(廃業)に追い込まれてしまいます。

一つの企業が廃業してしまうと、その企業で働いていた従業員も職を失ってしまいますし、取引先などにも影響が及びます。

その企業が有していたノウハウや技術も失われてしまう可能性があります。

政府としても、日本経済を支える中小企業の事業承継が上手くいかず、中小企業の廃業が増えてしまうとなると、一大事ですので、事業承継を重視し、後押ししています。

事業承継を政府も重視している要因としては、経営者の高齢化、後継者不足といった社会的背景も影響しています。

2025年版中小企業白書によると、中小企業の経営者の年齢で最も多いのは、2000年ごろには「50~54歳」の層だったのですが、年を追うごとに上昇し、2015年には「65~69歳」となってしまいました。

その後、2023年には、「55~59歳」をピークとして経営者の年齢が分散するようになり、経営者年齢の分布は平準化してきてはいます。

しかし、一方で、同2023年には、経営者が70歳以上という企業の割合は、2016年以降最高になっています。

このように中小企業の経営者は高齢化しており、事業承継を必要としている会社が相当数存在しています。

しかし一方で、事業承継を受ける側の後継者は、不足している状況にあります。

同じく2025年版中小企業白書によると、2024年の時点で、後継者が不在の中小企業は、52.7%に上っています。

参考:「2025年版 中小企業白書・小規模企業白書」I-107〜I-110

後継者不足の原因としては、少子化の影響もありますが、価値観の変化により、子どもなど親族の事業承継に対する意欲が低下していること、経済環境の変化による先行きの不透明感などがあると考えられます。

ほかにも、経営者保証を引き継ぐことが障害となり、後継者を引き受けてもらいにくいことなども原因にあると考えられます。

事業承継がうまく行かなかった場合のリスク

事業承継がうまく行かなかった場合、企業は、事業自体が上手くいっていたとしても廃業せざるを得なくなってしまいます。

実際、休廃業・解散した企業のうち、約5割が、直前期の決算での当期損益が黒字であった(黒字廃業)という状況が続いています。

参考:「2025年版 中小企業白書・小規模企業白書」I-106

事業承継をせずに廃業するとなると、次のようなリスクがあります。

- 不動産の売却、機械の処分、従業員への退職金の支払い等多額の費用が発生する

- 借入金を返済しきれなかった場合、代表者個人の財産から支払わざるを得なくなる(代表者が会社の保証人になっている場合)

- 自社だけが販売・提供してきた商品・サービスが失われ、顧客や取引先に影響が出る

- 受け継がれてきた技術やノウハウが失われる

- 従業員が職を失う

一応は事業承継をした場合でも、十分な準備をしておらず、うまく承継できなかった場合は、次のようなリスクが生じてきます。

- 株価が低く算定され、前経営者が十分な対価を得られない

- 新経営者が経営方針を誤り、会社の業績が悪化する

- 取引先から取引の継続を断られる

- 従業員が新経営者に反発し、離職してしまう

- 節税対策が十分でなく、多額の税金を課されてしまう

- 株式を早々に新経営者に譲渡してしまったために、十分に新経営者を監督できない

- 前経営者が議決権の大半を持っているので、新経営者が柔軟に経営できない

このようなリスクが現実化することを避けるためには、早いうちから、事業承継について十分な準備をしておくことが大切です。

事業承継を検討し始めるタイミング

事業承継は、現経営者が元気な時から検討し始めることが大切です。

事業承継には、後継者の育成などを含め、5~10年かかるのが一般的だと言われていますので、後継者が40歳代くらいのうちから検討を始めると安心です。

事業承継の種類とメリット・デメリット

事業承継の種類は3つ

事業承継は、誰を後継者とするかによって、以下の3種類に分けられます。

- 親族内承継(同族承継)

- 社員承継(従業員承継)

- M&A(第三者承継)

上の3つの方法には、それぞれメリット・デメリットがあります。

親族内承継(同族承継)のメリット・デメリット

親族内承継(同族承継)は、現経営者の子ども、娘婿などの親族に事業を承継するものです。

中小企業にとっては、最も身近な事業承継の方法となっています。

親族内承継(同族承継)のメリットとデメリットは、以下のようになります。

| メリット |

|

| デメリット |

|

社員承継(従業員承継)は、親族以外の役員・従業員に事業を承継させる方法です。

社員承継のメリットとデメリットは、以下のようになります。

| メリット |

|

| デメリット |

|

MBO(マネジメント・バイアウト)について

現経営陣(マネジメント)が株式を買い取って経営権を得ることを、MBO(マネジメント・バイアウト)といいます。

MBOには、

- ①後継者が自ら資金調達をする方法

- ②株式等を買い取るための特定目的会社(SPC)を後継者が設立し、SPCを主体として資金調達を行う方法

があります。

①の場合の資金については、以下のような方法で調達することが考えられます。

- 後継者の自己資金を用いる

- 金融機関から借り入れる

- 後継者候補の役員報酬を引き上げ、その全部又は一部を買収資金とする

- 日本政策金融公庫又は沖縄開発信用金庫の事業承継・集約・活性化支援資金を利用する(経営承継円滑化法の認定を受けている場合)

- 信用保証協会による通常の保証枠とは別枠の保証を利用する(経営承継円滑化法の認定を受けている場合)

参考:事業承継・集約・活性化支援資金|日本政策金融公庫、事業承継・集約・活性化支援資金 | 沖縄振興開発金融公庫、経営承継円滑化法による支援 | 中小企業庁

②のようにSPCを設立して事業承継を行う場合は、以下のような資金調達方法があります。

- 会社の事業用資産や将来キャッシュフローを担保として金融機関から借り入れる(LBO)

- ファンドやベンチャーキャピタルから出資を受ける

資金調達方法に関しては、後ほど事業承継にかかる費用と資金調達の方法で詳しくご説明します

M&A(第三者承継)のメリット・デメリット

親族にも従業員にも後継者が見つからない場合、M&A(第三者承継)が有力な選択肢となります。

以前は、「M&Aは印象が悪い」と感じられることも多かったのですが、現在では抵抗感も薄れ、M&Aによる事業承継は存在感を増しています。

うまくM&Aを活用できれば、身近で後継者を見つけられなくても、これまで築き上げてきた事業を存続させることが可能になります。

「親族や従業員に後継者がいないから廃業するしかない」と考える前に、M&Aを検討してみることをお勧めします。

M&Aのメリット・デメリットには、以下のようなものがあります。

| メリット |

|

| デメリット |

|

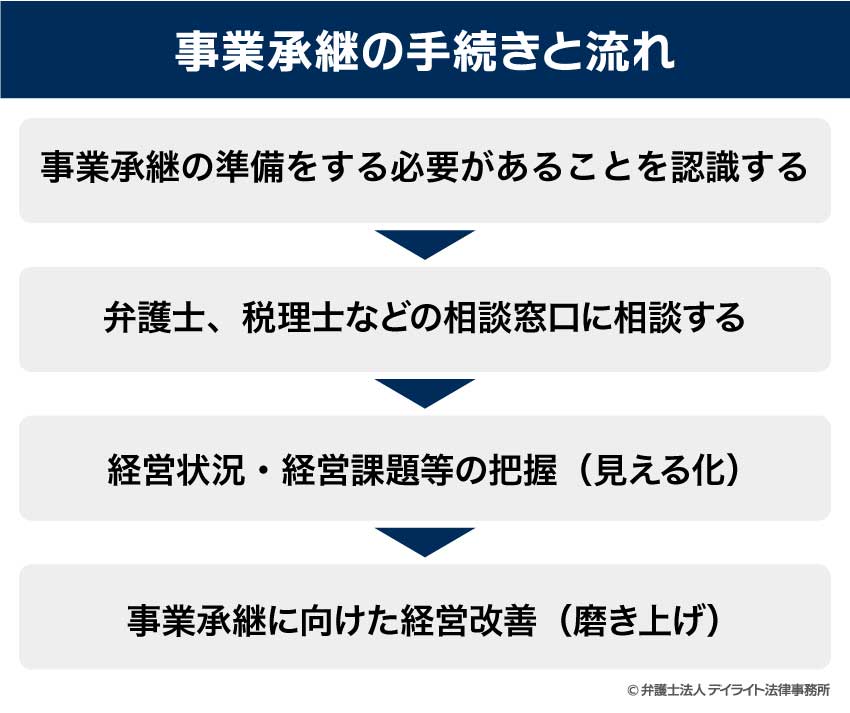

事業承継の手続きと流れ

事業承継全般に共通する事前準備

事業承継全般に共通する事前準備として、次のようなものがあります。

事業承継の準備をする必要があることを認識する

事業承継は、まずは、現経営者が「事業承継の準備をする必要がある」と認識することから始まります。

多くの経営者は、日々の業務で多忙でもあり、事業承継の必要性に気が付かないことも多く、また、気が付いていたとしても準備を始めていないというケースも多いです。

そのため、まずは事業承継の必要性に気づき、準備に着手することが大切です。

事業承継には、準備期間を含めると5~10年という長い年月がかかりますので、準備だけでも早いうちから始めておくことが重要です。

相談窓口への相談

事業承継の必要性を感じたら、まずは、事業承継に強い弁護士に相談してみましょう。

そうすれば、今が事業承継の準備を始めるべき時期なのか、事業承継に向けて何をしたら良いか、どのような方法で事業承継を行うのが有利か、などといったことについてアドバイスしてくれます。

実際に支援を依頼するかどうかは、事業承継の実績、手数料、担当者との相性などを考えて決めていきましょう。

事業承継の相談窓口については、後ほど詳しく解説します。

経営状況、経営課題等の把握(「見える化」)

事業承継を行う前には、会社の現状(経営状況・経営課題等)を把握し「見える化」しておく必要があります。

「見える化」で行うべきことには、次のようなものがあります。

- 事業に利用している不動産について、所有者、担保設定の有無、賃貸借関係などの明確化

- 「中小企業の会計に関する指針」や「中小企業の会計に関する基本要領」等を活用した適正な決算処理が行われているかの点検

- 自社株式の数、保有者。評価額の確認

- 部門・商品ごとの月次の売上・費用の分析による稼ぎ頭商品の把握、製造ラインの課題の把握など

- 事業承継ガイドラインで紹介されている「事業価値を高める経営レポート」、「知的資産経営報告書」、「経営デザインシート」、「ローカルベンチマーク」などの活用

- 従業員の人数、年齢、能力、給与、勤務状況等の把握

- 取引先との取引内容、経営状態の把握

- 金融機関からの借入れ状況、預金の状況、取引の経緯など

- 後継者候補の有無の確認

- 後継者候補に対する関係者の反応として予測されるもの、反発されたときの対策を確認

詳しくは、中小企業庁の「事業承継ガイドライン(第3版)」をご参照ください。

参考:「事業承継ガイドライン(第3版)」(令和4年3月改定・中小企業庁).pdf

事業承継に向けた経営改善(磨き上げ)

事業承継を実行する前には、会社の業績を改善する「磨き上げ」を行うことが大切です。

「磨き上げ」を行うことで、後継者も安心して事業を承継することができるようになりますし、会社の業績が良ければ後継者も見つけること自体のハードルも下がります。

株式を後継者に買い取ってもらう場合は、「磨き上げ」を行うことで株式の価格も上がり、現経営者が手元に残すことができる金額が大きくもなります。

「磨き上げ」では、業績改善や経費削減にとどまらず、商品やブランドイメージ、優良な顧客、金融機関や株主との良好な関係、優秀な人材、知的財産権や営業上のノウハウ、法令順守体制などの目に見えない資産(知的資産)が「強み」となることも多いことを意識すると良いです。

こうした「磨き上げ」については、自ら実施することもできますが、専門家や金融機関の助言を受けることもお勧めです。

業績が良くない中小企業であれば、事業承継を機に事業再生(法的整理、私的整理)を行うことが必要な場合もあります。

適切な事業再生ができれば、債務の免除や弁済期間の延長を受けることができ、経営状態も改善しますので、事業承継が円滑に進む可能性が上がります。

事業再生を行う可能性がある場合は、早めに弁護士などの専門家に相談することがより重要になります。

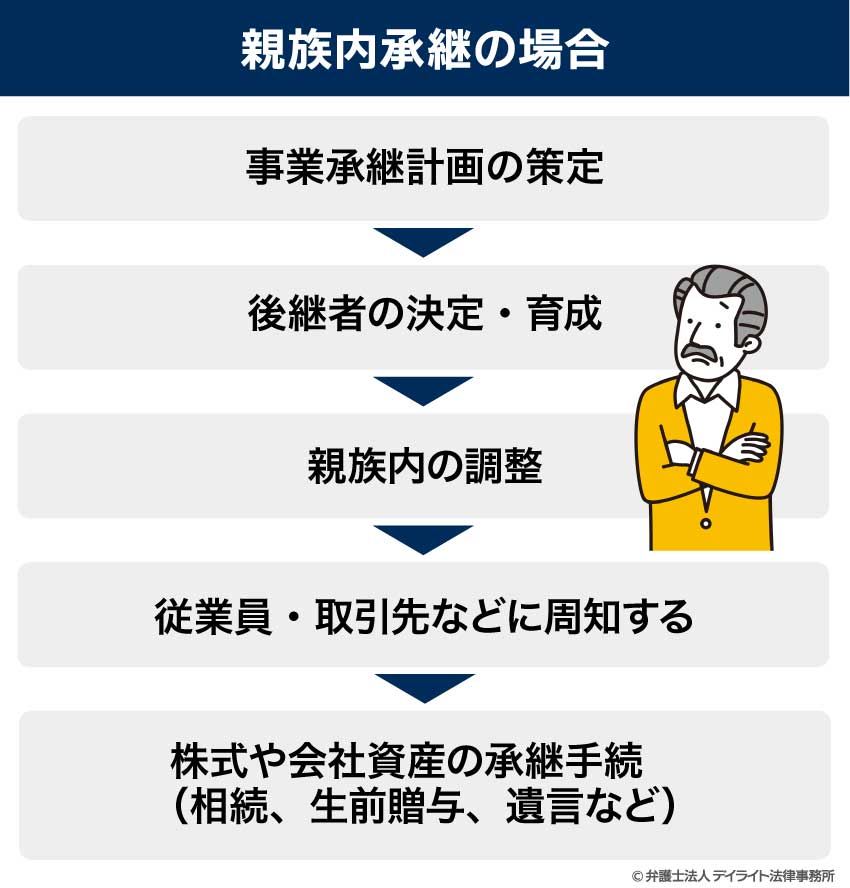

親族内承継の場合

親族に株式を譲り渡して事業承継をする場合、上の項でご説明した「磨き上げ」までを行ってからは、次のような手順で事業承継を進めていきます。

事業承継計画の策定

事業承継計画とは、いつ、どのように、何を、誰に承継するのかについての具体的な計画のことです。

事業承継計画を策定する際には、「見える化」をする際に把握した自社の現状を踏まえ、経営理念についても見える形にして承継できるようにした上で、中長期の目標を設定し、資産・経営の承継の時期などを盛り込んでいくことになります。

事業承継計画は、後継者が決まっている場合は、その後継者とともに策定していくことが望ましいです。

以下のページに事業承継計画の書式を掲載しておりますので、参考にしてください。

後継者の決定・育成

誰を後継者にするのか、後継者をどのようにして育成していくのかは、事業承継において大変重要になります。

後継者を引き受けてくれる人が決まったら、時間をかけて現経営者と後継者との間で対話を重ね、事業についての認識や経営理念などを共有し、後継者としての自覚を深めてもらいます。

後継者教育の方法としては、ほかにも、以下のような社内教育と社外教育を上手く組み合わせることが大切です。

| 社内教育 |

|

| 社外教育 |

|

親族内の調整

事業承継をする場合、後継者以外の親族に不満が生じることがあります。

こうした不満に対して適切に対応しないと、

- 現経営者の死後、後継者に対して遺留分侵害額請求(相続法改正前の遺留分減殺請求)をされてしまう

- 他の親族が株主になっている場合、後継者の方針に反対され、後継者の思うような経営ができなくなる

といったことが起こるおそれがあります。

そのため、家族会議・親族会議をして対話をする、弁護士に依頼して親族と交渉する、などの方法で、事前に親族の不満を解消し、後継者への事業承継に対する同意を得ておくなどの対策を行うことが重要です。

従業員・取引先などに周知する

後継者が決まったら、従業員や取引先などの関係者に周知することも必要になります。

後継者が誰になるかは、従業員にとっても取引先などにとっても重要な問題ですので、早期に周知し、理解を得ていくようにすると良いでしょう。

株式等の承継手続

準備が整ったら、株式などを後継者に譲り渡します。

譲り渡す際の方法としては、売買、生前贈与、相続、遺贈など様々な方法があります。

どの方法をとるかによって、必要な資金、課税額、他の親族と紛争が起きないようにするための対処方法などが変わってきますので、どの方法がよいかについて弁護士などの専門家と相談しながら進めていきましょう。

社員承継の場合

社員承継の場合も、事業承継計画の策定、後継者の決定・育成、親族内の調整、従業員・取引先などへの周知については、親族内承継とほぼ同様の手順となります。

その上で、株式や会社資産の承継手続については、以下のような手順で進めていきます。

後継者が株式を譲り受ける場合

後継者である従業員や役員が株式を譲り受ける場合、多くの場合は売買の方法をとることになります。

ただ、個人である後継者には十分な資金がないことが多いため、資金調達をいかにするかが問題となります。

資金調達の方法については、上のーーMBO(マネジメント・バイアウト)についてで解説していますので、そちらをご参照ください。

資金の調達が難しい場合には、贈与や遺贈によって事業承継を行うこともあります。

ただ、この場合には、現経営者の親族と対立が生じ、現経営者の死後に遺留分侵害額請求をされるおそれがありますので、

- 現経営者の親族との間で十分に協議する

- 遺言書を書く際に配慮する

- 早いうちに生前贈与をする

- 後継者と養子縁組をする

といった対策をとる必要があります。

また、贈与や遺贈ではなく、後述のように、種類株式を活用して事業承継を行うことも可能です。

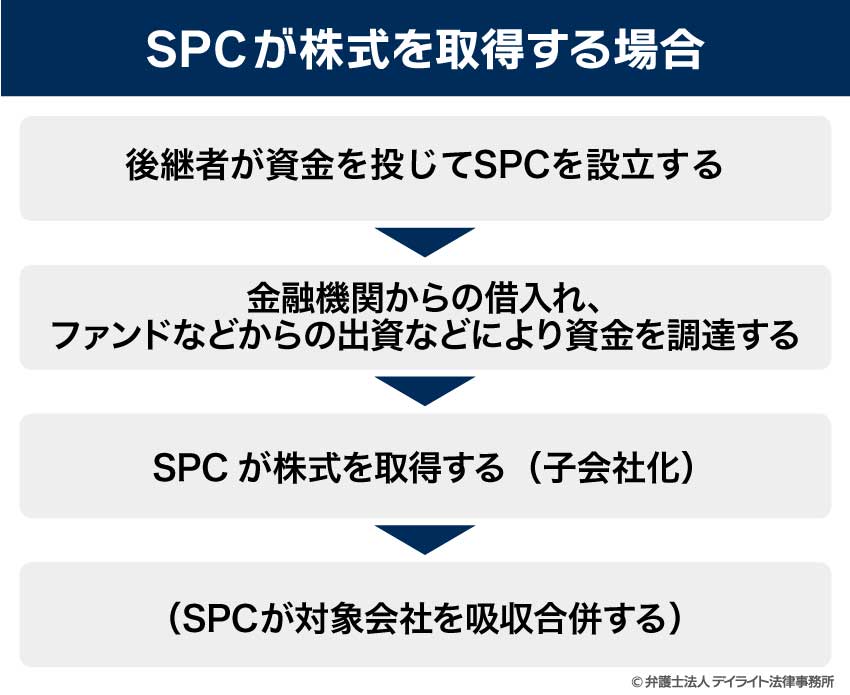

SPCが株式を取得する場合

MBOのように、後継者がSPCを設立し、SPCが会社の株式を取得する場合、次のような手続きが行われます。

上の図のように、まずは、後継者が自己資金(又は個人で調達した資金)でSPCを設立します。

そして、SPCを借主として金融機関から借り入れたり、ファンドやベンチャーキャピタルから出資を受けたりして、事業承継のための資金を調達します。

資金が調達できたら、SPCが、事業承継の対象となる会社の株式を買い取り、対象会社を子会社にします。

そして、場合によっては、最後に、SPCが対象会社を吸収合併し、事業承継を完了させます。

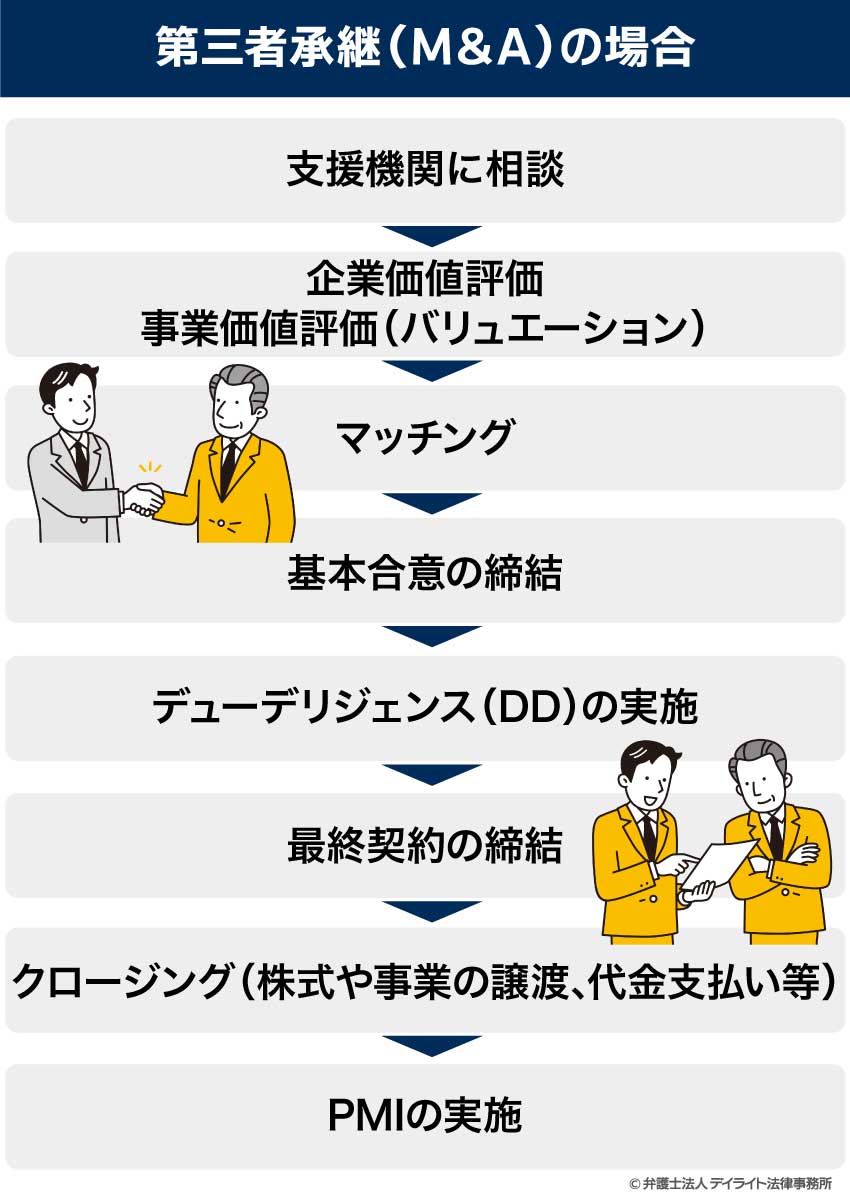

第三者承継(M&A)の場合

支援機関に相談する

M&Aをすることを決めたら、まずは、支援機関の相談窓口に相談することをお勧めします。

経営者自身でM&Aを進めることもできるのですが、経営者には日々の仕事もありますので、経営者の負担を軽くし、後からトラブルが起こることを防ぐためにも、専門家や支援機関に相談することをお勧めします。

企業価値評価・事業価値評価(バリュエーション)を行う

M&Aをすることが決まったら、企業価値評価・事業価値評価(バリュエーション)をすることが必要になります。

バリュエーションの方法には様々なものがありますので、専門家などに相談し、それぞれのケースに適した方法で行っていくことが大切です。

マッチングを行う

バリュエーションを行ったら、譲渡側と譲受側のマッチングを進めます。

マッチングの際には、

- 取引先や同業他社、地元の企業などに打診をしてみる

- 支援機関に相談する

- M&Aのマッチングサイトを利用する

といった方法が考えられます。

支援機関やマッチングを行う業者を探す際には、M&A支援機関登録制度の登録業者なども参考にすると良いでしょう。

参考:M&A支援機関登録制度

マッチングを行う際には、秘密保持についても注意する必要があります。

会社にとって、「事業承継を検討している」ということが噂になるだけでも、企業の信用が傷つく、従業員が退職するなど、経営に打撃となる可能性がありますので、秘密保持については慎重になる必要があります。

自社の事業内容や内部情報を交渉相手に開示する場合にも、秘密保持契約を結んでおくことが重要です。

基本合意を締結する

譲り渡す相手が決まり、交渉が進んだら、多くの場合、基本合意を締結します。

基本合意では、次のようなことを取り決めます。

- 事業承継の手法(株式譲渡、事業譲渡など)

- 譲渡対価の予定額

- 経営者や現役員・従業員の処遇

- 独占交渉権の有無

- 最終契約締結までのスケジュール

- 双方の遵守事項・実施事項

デューデリジェンス(DD)の実施

最終契約を締結する前には、デューデリジェンス(DD)を行います。

デューデリジェンスでは、M&Aの対象となる会社の内容を詳しく調査し、適正な価格評価をし、問題点があれば発見して明らかにすることになります。

デューデリジェンスには、

- 事業デューデリジェンス

- 財務デューデリジェンス

- 法務デューデリジェンス

- 労務デューデリジェンス

などがあり、それぞれの専門家に依頼して行うのが基本です。

最終契約の締結

デューデリジェンスで発見された点等を踏まえて再度譲渡額などについて交渉し、合意ができれば、最終契約を締結します。

最終契約では、以下のような内容について取り決めます。

- 譲渡の対象

- 譲渡を実行する時期

- 譲渡対価

- 支払時期・方法

- 経営者、役員、従業員の処遇

- 経営者保証の扱い

- 表明保証条項の有無、内容

- 表明保証条項に違反した場合の補償条項

- クロージングの前提条件

- 競業避止義務(競業を禁止する範囲、程度など)

- 契約解除の事由 など

M&Aの実施方法、スキームについては、以下のページをご参照ください。

クロージング

クロージングでは、実際に、株式等の譲渡や譲渡対価の支払いを行います。

事業譲渡で不動産が譲渡対象に含まれる場合には、速やかに登記手続きを行う必要もあります。

PMIの実施

クロージング後も、M&Aの目的を実現させて統合の効果を最大化するために、PMI(M&A後の経営統合作業)を行うことが大切です。

PMIの取組みは、以下の3つの領域に分類されています。

- 経営統合

- 信頼関係構築

- 業務統合

PMIの具体的な進め方については、「中小PMIガイドライン~中小M&Aを成功に導くために~」(中小企業庁)が参考になります。

参考:「中小PMIガイドライン~中小M&Aを成功に導くために~」(中小企業庁)

M&Aの進め方や各段階での注意点については、以下のページや、中小企業庁が公表している中小M&Aガイドライン | 中小企業庁をご一読いただくことをお勧めします。

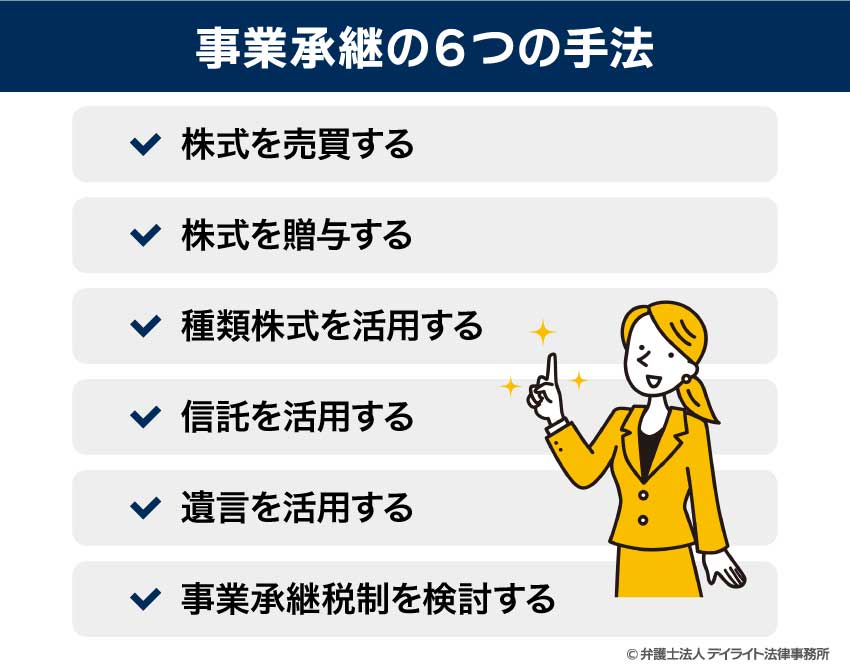

事業承継の6つの手法

事業承継の手法としては、主に次の6つのものがあります。

株式を売買する

事業承継の手法としては、対象となる企業の株式を売買するという方法が挙げられます。

従業員承継、M&Aの場合には、株式売買による事業承継が広く行われています。

親族内承継の場合でも、株式の売買によって事業承継をするケースも見られます。

株式の売買によって事業承継をする場合は、後継者が資金を容易できるかどうかが大きなポイントとなります。

株式を贈与する

株式を贈与する手法での事業承継も、広く行われています。

特に、親族内承継では、贈与による事業承継が多く見られます。

贈与により事業承継を行う場合は、贈与税が発生することに注意が必要です。

贈与税対策としては、株価を下げるための対策を行う、納税資金を確保する、相続時精算課税や後ほどご紹介する事業承継税制などを活用するといった対策が考えらえます。

種類株式を活用する

種類株式を活用して事業承継を行うという手法も広がってきています。

たとえば、先代経営者が保有している株式の一部を無議決権株式に変更し、後継者に普通株式を、後継者でない者には無議決権株式を取得させるようにし、後継者に議決権を集中させる、という方法で、後継者以外の親族等に配慮しつつ、議決権を後継者に集中させることができます。

注意点としては、会社の配当支払いの負担が増加する場合がある、遺留分の算定における評価で争いが生じる可能性がある、といったことがあります。

ほかにも、黄金株(拒否権を持った株式)を発行し、先代の経営者の元に少数の黄金株を残し、後継者に残りの株式を承継するという手法もとられています。

この手法をとれば、会社の重要事項については先代経営者に拒否権を留保し、後継者を監督することが可能になります。

注意点としては、拒否権を行使しすぎると後継者が意欲をなくす、先代経営者が死亡した場合などに備えた対策が必要である、といったことがあります。

種類株式の活用法については、ベンチャー企業に関するものですが、以下のページが参考になります。

信託を活用する

信託を活用して事業承継を行う手法もあります。

信託とは、信頼できる第三者に財産を移転し、その管理や必要な処分を任せるというものです。

自分自身を受託者とする自己信託も可能です。

事業承継の場面では、たとえば、現在の経営者が委託者となり、自分又は第三者を受託者として株式を信託し、所有権を移転するといったことが行われています。

配当を受け取る受益者は、後継者とする場合や、後継者以外の兄弟等も含める場合、現経営者が生きている間は現経営者とする場合などがあります。

また、議決権行使に関する指図権を受益権とは別に扱うことができるので、たとえば、後継者である長男には受益権(配当を受け取る権利)の半分と指図権を、次男には受益権の半分のみを与えるということも可能になります。

ただ、信託は、どのような内容で設定するかが非常に難しく複雑なので、専門家に依頼して進めることが重要になります。

また、受益権を自分以外の者に与えると、その時点で贈与があったとして贈与税を課されるので、その点にも注意する必要があります。

遺言を活用する

遺言を活用し、後継者に株式などを相続させる又は遺贈する手法もあります。

遺言を活用する場合、他の相続人から遺留分侵害額請求をされないよう、

- 後継者以外の相続人に事前に遺留分を放棄してもらう

- 後継者と養子縁組をする

- 経営承継円滑化法の定める遺留分算定の特例で認められている除外合意と固定合意を活用する

といった対策をとることを検討する必要があります。

また、相続税が多額になる場合もありますので、生命保険によって納税資金を準備するなどの対策が必要になる可能性もあります。

事業承継税制を検討する

事業承継税制とは、事業承継の際に課される多額の贈与税・相続税の納付を猶予してもらえる制度です。

猶予を受けた贈与税・相続税は、一定の要件を満たすと免除してもらうことも可能です。

ただし、事業承継税制を利用するには煩雑な手続きが必要になりますし、後継者が辞めてしまうなど一定の事情が発生した場合には、猶予を受けた期間の分の利子税を余分に課されてしまいますので、注意が必要です。

事業承継税制については、重要なことですので、次で詳しく解説します。

事業承継税制について

事業承継税制とは、中小企業が事業承継を行う際、一定の条件を満たせば、贈与税・相続税の納税を猶予してもらえるという制度です。

事業承継の際に、株式などを後継者に贈与又は相続する場合、株式の評価額などによっては多額の税金を納める必要があります。

こうした税金の負担が、事業承継を検討する際の障害となっていました。

そこで、政府は、事業承継を後押しするため、贈与税・相続税の納税を猶予する事業承継税制を設けています。

この制度によって納税が猶予された贈与税・相続税は、後継者の死亡など一定の条件を満たした場合、一部又は全部免除されます。

事業承継税制の特例措置とは?

事業承継税制の特例措置とは、事業承継税制をより利用しやすく、メリットが大きいものになるようにするため、平成30年度税制改正で追加されたものです(従来の措置は、「一般措置」と呼ばれます。)。

特例措置には、一般措置と比べて以下のようなメリットがあります。

- 一般措置では最大80%までしか納税猶予とならなかった相続税が、100%納税猶予される

- 対象株数の上限が、3分の2から全株式に引き上げられた

- 一般措置では後継者は1人としなければならなかったが、特例措置では最大3人までを後継者とできる

- 雇用確保要件が弾力化された

- 推定相続人・孫以外への贈与も相続時精算課税の適用対象になる

事業承継税制の要件

事業承継税制を利用するための要件は、以下のようになっています。

- ① 中小企業であること

- ② 上場会社、風俗営業でないこと

- ③ 従業員がいること

- ④ 資産管理会社に当たらないこと

- ① 会社の代表権を有していたこと

- ② 贈与・相続開始の直前、先代経営者とその親族等で総議決権の50%超を保有し、かつ、これらの者(後継者を除く)の中で筆頭議決権者だったこと

- ③ (贈与税の場合のみ)贈与の時に代表者を退任していること

- ① 代表者であること

- ② 贈与日に20歳以上で、贈与の直前3年以上役員であったこと(年齢については、2022年4月以降は18歳以上)

- ③ 贈与の後、後継者とその親族などで総議決権の50%超を保有していること

- ④ 後継者個人が有する議決権数が次のいずれかに該当すること

ア 後継者が1人の場合 後継者とその親族等の中で筆頭議決権者になること

イ 後継者が2~3人の場合 総議決権の10%以上の議決権数を保有し、かつ、後継者とその親族等(他の後継者を除く)の中で筆頭議決権者になること

- ① 相続開始日の翌日から5か月が経過する日に代表権を有していること

- ② 相続開始前から役員であること(被相続人が70歳未満で死亡した場合は除く)

- ③ 相続開始時点で、後継者とその親族などで総議決権の50%超を保有していること

- ④ 贈与税の場合の④と同じ

事業承継税制の要件、手続きなどについては、以下のページもご覧ください。

事業承継税制(特例措置)の延長について

事業承継税制の特例措置を利用する場合は、2026年3月31日までに特例承継計画書を提出する必要があります。

以前は2024年3月31日までが期限となっていましたが、延長され、上記のとおりとなりました。

また、事業承継税制を利用する場合には、2027年12月31日までに、後継者に対し、贈与又は相続により会社の株式を取得させる必要があります。

今後については、現時点では、事業承継税制の特例措置の延長は発表されていません。

事業承継にかかる費用と資金調達の方法

事業承継にかかる費用としては、以下のようなものがあります。

- 専門家への依頼料

- 自社の「磨き上げ」にかかる費用

- 贈与税、相続税、法人税、登録免許税など各種税金

- 会社の資産や株式を購入する費用(事業譲渡による事業承継の場合)

- M&Aの仲介会社などに支払う費用(M&Aによる事業承継の場合) など

こうした費用は、時に高額になることもあり、自己資金だけでは必要な費用をまかなうことが難しい場合もあります。

そのような場合には、以下のような方法で資金調達を行います。

金融機関から借り入れる

事業承継の資金は、金融機関から借り入れることが考えられます。

ただ、経営者の交代による信用状態の低下等により、借入れが難しくなったり、金利が高くなったりすることもあります。

このような場合には、後にご説明する日本政策金融公庫等の融資を活用したり、信用保証協会の別枠の保証を利用したりすることが考えられます。

後継者の役員報酬を引き上げる

後継者が役員であれば、役員報酬を引き上げ、その分を事業承継の費用に当てさせることが考えられます。

ファンドやベンチャーキャピタルから出資を受ける

近年、ファンドやベンチャーキャピタルが事業承継の費用などを出資するケースがあります。

こうしたケースは、MBOのように特別目的会社(SPC)を利用する場合に見られることが多いです。

日本政策金融公庫又は沖縄開発信用金庫の事業承継・集約・活性化支援資金を利用する

経営承継円滑化法による認定を受けている場合、日本政策金融公庫又は沖縄開発信用金庫の事業承継・集約・活性化支援資金を利用することができます。

事業承継・集約・活性化支援資金を利用すれば、低金利で事業承継に必要な費用を借りることが可能です。

参考:事業承継・集約・活性化支援資金|日本政策金融公庫、事業承継・集約・活性化支援資金 | 沖縄振興開発金融公庫

信用保証協会による通常の保証枠とは別枠の保証を利用する

経営承継円滑化法による認定を受けていれば、金融機関から資金を借り入れる場合に、原則として信用保証協会の通常の保証枠とは別枠で、信用保証協会を利用することができます。

これにより、金融機関からの借入れがスムーズになります。

事業承継・引継ぎ補助金(M&A補助金)

「事業承継・M&A補助金」(令和5年度以前は「事業承継・引継ぎ補助金」とされていたもの。令和6年度から改称し、内容も一部変更。)を利用して資金調達をすることも可能です。

事業承継・M&A補助金には、以下の4種類があります。

| 事業承継促進枠 | 5年以内に事業承継を予定している場合に設備投資等に係る費用を補助するもの |

| 専門家活用枠 | M&Aに専門家を活用することに係る費用(フィナンシャル・アドバイザー(FA)や仲介に係る費用、表明保証保険料等)を補助するもの *FAや仲介に係る費用については、「M&A支援機関登録制度」に登録されたFA・仲介業者による支援に係る費用のみが補助対象 |

| PMI推進枠 | M&A後の経営統合(PMI)に係る費用を補助するもの |

| 廃業・再チャレンジ枠 | 事業承継・M&Aに伴う廃業等に係る費用を補助するもの |

参考:事業承継・M&A補助金のご案内 | 補助金活用ナビ(中小機構)

こうした補助金を上手く活用できれば、事業承継に要する費用を、返済の負担も負わずに調達することができます。

事業承継・M&A補助金(旧事業承継・引継ぎ補助金)については、以下のページでも詳しく解説しています。

事業承継の相談窓口

事業承継は、税金、契約、財務など様々な問題が関わるものですので、専門家や支援機関に相談しながら進めることが一般的です。

事業承継の相談窓口にどのようなものがあるのかについて、それぞれの特色なども取り上げつつ、ご紹介していきます。

なお、各種支援機関、専門家の特色などについては、「中小M&Aガイドライン(第3版)―第三者への円滑な事業引継ぎに向けてー」(中小企業庁)や「事業承継ガイドライン(第3版)」(中小企業庁)でも紹介されています。

参考:「中小M&Aガイドライン(第3版)―第三者への円滑な事業引継ぎに向けてー」(中小企業庁)

事業承継に強い弁護士

事業承継については、事業承継に強い弁護士に相談することをお勧めします。

事業承継に強い弁護士であれば、後継者以外の親族、従業員、取引先、金融機関などの様々な利害関係者との交渉や、名義株主・所在不明株主への対応も依頼することができ、トラブルを未然に防止するために尽力してくれます。

事業譲渡の方法についても、法律の専門家としての観点から、どういった手法を用いればよいか、契約書の内容は適切かなどについてアドバイスしてもらえます。

また、コーポレート・ガバナンス等を意識した助言も得られます。

弁護士に相談するデメリット

あらゆる専門家の中で、事業承継に関するほとんどの問題に対応できるのは弁護士だけです。

しかし、弁護士の中で、事業承継に注力している方は少ないのが現状です。

そのため、「事業承継に強い弁護士」を見つけることが容易ではないということがデメリットとしてあげられます。

事業承継に強い弁護士は少ないため、知人からの紹介などでは相談することが難しいと思われます。

インターネットで事業承継をサポートしている法律事務所を探す方がよいかと思われます。

ただ、会社の近くには事業承継の専門家がいないことも想定されます。

この場合、Zoomなどのオンライン相談を受け付けてくれる法律事務所に相談されるとよいでしょう。

事業承継を弁護士に依頼することのメリットについては、以下のページもぜひご覧ください。

事業承継を扱う公認会計士

公認会計士は、財務・会計の専門家であり、事業承継の支援も行っています。

公認会計士が譲り渡し側の支援をする場合、

- 財務書類その他の財務情報の信頼性の向上

- 監査業務や上場支援業務の経験を活かした組織的な社内体制構築への助言・支援

- 譲渡スキーム(枠組み)の検討・策定

などの支援を受けられることが期待できます。

ほかにも、依頼すれば、譲り渡し側についての財務デュー・デリジェンス(財務DD)や譲渡対価の基礎となるバリュエーション(企業価値評価・事業価値評価)をしてもらうこともできます。

公認会計士に相談するデメリット

公認会計士は、財務・会計についてのサポートはできますが、その他の法律問題についてはサポートできません。

事業承継は、上で解説したように、6つの手法すべてが法律問題です。

また、関係者との交渉や裁判もサポートできません。

したがって、公認会計士のサポートは事業承継の一場面に限られてしまうというデメリットがあります。

事業承継を扱う税理士

税理士は税務に関する専門家であり、顧問先の財務情報にも精通しているので、事業承継についての相談先の候補となります。

事業承継を扱う税理士に相談・依頼すれば、事業譲渡に伴って発生する税金(相続税、贈与税、譲渡所得税など)を試算してくれる、事業承継税制の利用についてアドバイスしてもらえる、事業承継税制を利用する場合は手続きを代わりに行ってもらえる、といったメリットがあります。

税理士に相談するデメリット

税理士については、公認会計士と同じように、サポートは事業承継の一場面に限られてしまうというデメリットがあります。

事業承継を扱う中小企業診断士

事業承継は中小企業に関わる一大問題ですので、中小企業診断士も、相談に応じています。

中小企業診断士は、中小企業の経営全般に関する知識を有しているので、事業承継の準備段階に入る前から、企業や事業の価値向上のための支援を受けることもできます。

また。事業譲渡の際に、譲り渡し側の企業の全体像を把握しやすくするよう、企業概要書を作成することもサポートしてもらえると考えられます。

また、弁護士や税理士、公認会計士とのネットワークも有しているので、必要に応じて、連携して対応してくれることが期待できます。

中小企業診断士に相談するデメリット

中小企業診断士は、人脈は持っていたとしても、自ら法律問題についてサポートする資格や能力はありません。

そのため、事業承継に強い弁護士を紹介する以外、法的な問題について解決できないというデメリットがあります。

事業承継を扱う司法書士

司法書士にも、M&Aの相談ができる場合があります。

司法書士も法律についての一定の専門知識を持っていますし、税理士、弁護士などとのネットワークを持っている場合も多いので、事業承継を扱っている司法書士であれば、サポートを受けることができるでしょう。

また、不動産の譲渡、種類株式の発行等を行う予定があるなど、登記が必要となるケースでは、司法書士に依頼すれば、登記手続きを行ってもらうことができます。

ただ、一般的にみて、司法書士に事業承継について依頼することは多くはありません。

関係者との交渉や法律的な側面からの支援が必要な場合は弁護士に、財務・税務に関するサポートが必要な場合は公認会計士・税理士に相談することが多いと思われます。

その上で、登記が必要な場合には、弁護士・公認会計士・税理士などから司法書士を紹介してもらうことが多いです。

司法書士に相談するデメリット

司法書士は、登記業務以外、事業承継に関して直接サポートできることがほとんどないというデメリットがあります。

M&Aのマッチングサイト(M&Aプラットフォーマー)

事業承継をM&Aによって行う場合には、インターネット上のマッチングサイトを利用することも考えられます。

こうしたマッチングサイトを運営している者を、M&Aプラットフォーマーと呼びます。

ただ、M&Aプラットフォーマーは、業者ごとに、仕組み、料金体系、情報の開示範囲などが様々なので、よく注意して選ばなければなりません。

M&Aのプラットフォーマーに相談するデメリット

M&Aプラットフォーマーは、マッチングすることが自らの利益となります。

他方で、事業承継でまず検討すべきは、親族内の承継です。

M&Aプラットフォーマーの中には、親族内承継が可能なケースであるにも関わらず、M&Aをお勧めしてくれる業者がいるため注意が必要です。

事業承継・引継ぎ支援センター

事業承継・引継ぎ支援センターは、全国各地に国が設置している相談窓口です。

中小企業のM&A全般について相談に乗ってくれます。

どこに相談したらよいのか分からない場合は、まずは事業承継・引継ぎ支援センターに相談してみましょう。

銀行等の金融機関

金融機関も、事業承継の相談に乗ってくれる場合があります。

金融機関は、貸付先(顧客)の詳細な財務情報を持っており、日ごろから経営相談も行っていますので、相談しやすい場合が多いでしょうし、有効な助言を得られることとも多いと思われます。

金融機関には、自らの顧客の中から後継者候補を探すことができるという特色もあります。

ただ、どの程度事業承継に力を入れているかは、金融機関によってそれぞれ異なりますので、注意が必要です。

ー銀行等の金融機関に相談するデメリット

銀行等の金融機関は、弁護士などの士業ではありません。

したがって、基本的には法律・税務問題について助言する資格・能力がありません。

また、金融機関は、融資をすることが自社の利益に直結します。

そのため、融資が必要ではないケースでも、事業承継の資金として融資を勧めてくるケースがあるので注意が必要です。

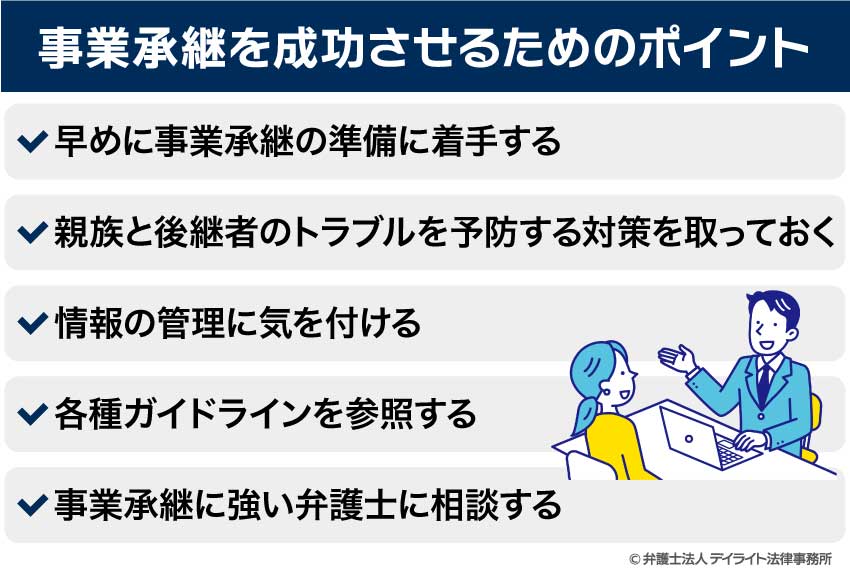

事業承継を成功させるためのポイント

早めに事業承継の準備に着手する

事業承継を済ませるまでには、一般的には5~10年という長い時間がかかると言われています。

準備期間が短いと、円滑な事業承継ができず、企業の業績が下がってしまったり、存続すること自体ができなくなって廃業せざるを得なくなったりするおそれがあります。

中小企業庁の「事業承継ガイドライン(第3版)」では、経営者が60歳くらいになったころには事業承継の準備に取りかかることが望ましいとしています。

現経営者の方は、今はまだ元気であっても、60歳くらいになったら、事業承継に強い専門家に相談するなどし、事業承継の準備に着手しておくことをお勧めします。

なお、ご高齢であっても、状況によっては、短期間で事業承継を行うスキームを提案できることもあります。

そのため、ご高齢の方でも諦めずに、事業承継に強い弁護士に相談なさることをおすすめいたします。

親族と後継者のトラブルを予防する対策を取っておく

事業承継を行う際には、後継者と親族の間のトラブルを予防しておくことが重要です。

たとえば、親族内承継では、後継者となる一人の親族に株式等の財産が集中することになると、他の相続人との間でトラブルになり、前経営者の死後、相続争いに発展するおそれがあります。

社内承継の場合でも、贈与や遺贈によって株式を譲り渡した場合には、相続人から遺留分侵害額請求をされ、紛争になる可能性があります。

また、親族が株主となっている場合には、後継者との間で経営方針について対立し、後継者が思うような経営ができなくなる可能性もあります。

こうした事態に備えるためには、専門家と相談しながら、対策を行うことが重要です。

- 事業承継を行う前に親族とよく話し合う

- 生前贈与を進める

- 遺言書を準備する

- 遺留分侵害額請求への対策(株式を遺留分算定の基礎財産の価額に算入しない旨の除外合意等)を行う

情報の管理に気を付ける

事業承継は、「事業承継を進めている」という情報が出回るだけでも企業の信用にかかわるような大変センシティブな問題です。

そのため、事業承継を準備することについては、必要最低限の関係者にのみ伝えるようにするなど、情報をむやみに広めてしまわないことが重要です。

特に、M&Aによって事業承継を行う可能性がある場合には、情報の管理は徹底しておきましょう。

事業承継の過程でも、交渉の中で自社の内部情報や技術を開示しなければならない場合がありますが、そのような場合には、秘密保持契約を結ぶなど、情報の管理に十分に注意することが必要になります。

こうした対応も、M&Aによる事業承継を行う場合には、より入念に行っておくことが重要です。

秘密保持契約については、以下のページをご参照ください。

各種ガイドラインを参照する

事業承継には、以下のようなガイドラインが関わってきます。

- 事業承継ガイドライン

- 中小M&Aガイドライン

- 中小M&Aガイドライン

- 経営者保証に関するガイドライン・経営者保証ガイドラインの特則

事業承継を進める際には、こうした関連するガイドラインに目を通しておくとよいです。

そうすれば、どのような点に注意して準備を進めればよいかの見通しが立てやすくなり、より円滑に事業承継を進めることができるようになります。

事業承継に強い弁護士に相談する

事業承継については、準備に着手する段階から、事業承継に強い弁護士に相談することをお勧めします。

事業承継について弁護士に相談・依頼すれば、以下のようなメリットが得られます。

- 将来のトラブルを回避できるように、代理人となって、親族などの関係者と交渉してくれる

- 相続争いなどが生じないよう対策してくれる

- 金融機関との交渉を代理人として行ってくれる

- 取引先との契約書を確認・作成してくれる

- 社内体制(労務管理体制、コーポレート・ガバナンス体制など)を整備してくれる

- 株式や事業の譲渡、M&Aでの契約内容、交渉方法などについてアドバイスしてくれる

- 民事信託の利用をサポートしてくれる

- 後継者が会社運営を進める際にも継続的に法的サポートを受けられる

事業承継を弁護士に相談することのメリットについては、以下のページもご覧ください。

事業承継のポイントについては、以下のページでも詳しく取り上げています。

事業承継のよくあるQ&A

![]()

事業承継にかかる平均期間は?

事業承継には、単に株式を譲渡するだけでなく、後継者の育成、事業承継に向けた経営改善、株価対策、ノウハウや技術の継承、取引先などとの信頼関係の継承などが必要となるからです。

なお、中小企業庁の「事業承継ガイドライン(第3版)」では、現経営者がおおむね60歳になるころには事業承継に向けた準備に着手することが望ましいとされています。

![]()

事業承継マッチングサイトの注意点とは?

また、事業承継マッチングサイトを運営することに対する法的規制は現状ではありませんので、信頼できる業者かどうかを見極めることが大切です。

特に、上で解説したように、親族内承継等ができるのに、M&Aを無理に勧めてくる悪質な業者には注意が必要です。

参考:M&A支援機関登録制度

まとめ

今回の記事では、事業承継について解説しました。

事業承継は、心血を注いで築き上げた事業を残し、技術やノウハウを後世に伝えていくために大切なものです。

事業承継をする際には様々な法律問題が生じてきますし、親族などの関係者との交渉が必要な場面も出てきます。

事業承継に強い弁護士に相談・依頼すれば、こうした法律問題への対応や交渉についてもサポートしてもらうことができます。

事業承継をする際には、早いうちから、事業承継に強い弁護士に相談することをお勧めします。

当事務所には、税理士資格をもった弁護士が在籍し、企業法務部も設け、事業承継の準備から実行、更には事業承継後の経営を含めてサポートしております。

事業承継について考えておられる方は、ぜひ一度当事務所まで、お気軽にご相談ください。